净利润预增大涨10倍!国内半导体设备四巨头围绕Chiplet/HBM等布局

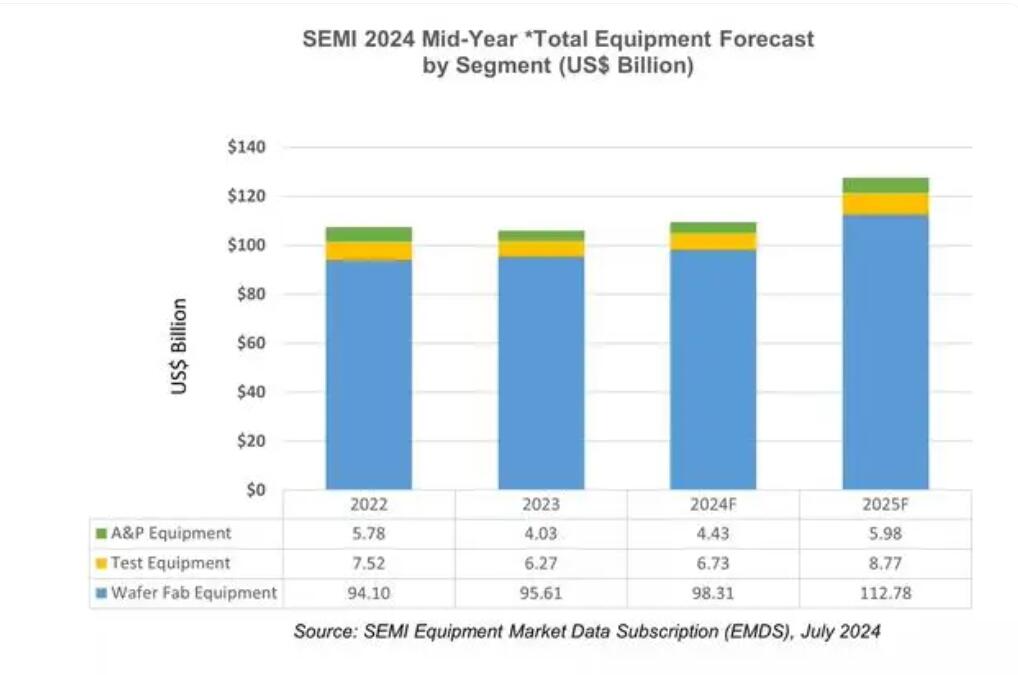

近日,国际机构SEMI最新发布的《年终总半导体设备预测报告》显示,2024年全球半导体设备总销售额预计将达到1090.4亿美元,创下历史新高。2025 年的半导体设备总销售额将重返快速增长轨道,将达到1275.3 亿美元,较今年预期数据大增16.5%。从区域来看,中国大陆2024年半导体设备支出将达创纪录的350亿美元,占全球总额约32%,稳居全球榜首地位。

中国作为全球最大的半导体市场,国内半导体晶圆厂持续有扩产计划,预计2024年半导体设备需求增速将超过20%。最近已经有4家半导体设备公司公布了半年报预告,其中长川科技的上半年净利润增长最高达到1023.2%,北方华创、华海清科第二季度净利润创下了单季度历史新高。

图:电子发烧友根据公开资料整理

半导体设备领域,2024年国内厂商在国产替代上哪些最新进展?2023年业绩和最新2024年一、二季度报,揭示了哪些国产半导体设备公司出现了突破?本文进行详细解读。

北方华创Q2净利润超50%,国产半导体设备迎订单潮

在今年上海举办的SEMICON大会上,北方华创董事长赵晋荣表示,芯片技术的进步,离不开芯片装备的不断创新。他认为,不论是芯片的系统集成,还是工艺的集成,底层就是材料和结构的创新,这二者都来自于装备。我们必须通过加强基础科研,来支撑制造设备产业。

作为国产半导体设备的龙头企业,北方华创2023年营收达到220.79亿元,创公司业绩历史新高,净利润38.99亿元,同比增长65.73%。7月11日,北方华创公告,预计2024年上半年实现营业收入114.1亿元-131.4亿元,同比增长35.4%-55.93%;预计净利润25.7亿元-29.6亿元,同比增长42.84%-64.51%。公司应用于集成电路领域的刻蚀设备、薄膜设备、清洗设备和炉管设备等工艺装备及市场占有率持续稳步攀升。预计第二季度的净利润14.43亿到18.33亿元,环比增长28%-63%,创下单季度新高。

北方华创的薄膜沉积和刻蚀、光刻设备称为最重要的三大前道设备。从主营业务看,公司可以为先进封装领域客户提供TSV制造、正面制程-大马士革工艺、背面制程-露铜刻蚀和RDL工艺的全面解决方案,其中,TSV技术作为先进互联方式,在HBM和CoWoS中起到至关重要作用。中邮证券研报指出,随着2.5D和3D封装技术的应用,TSV作为关键工艺将拉动集成电路设备产业高质量发展,显然北方华创受益于该技术自主可控。随着国内半导体制造产能存在较大缺口,设备国产化率还需要较大提升空间,北方华创的自研技术和设备未来2-3年将迎来更多国内厂商的订单。

中微半导体一季度营收增长31.23%,刻蚀设备掌握九成关键零部件

“在半导体设备领域,国内离国际先进水平还有相当一段距离。国内可以提供的设备,占集成电路生产线的百分数,比较保守的说法15%没有问题,进取的说法是30%,甚至更高也有可能。同时,我们非常欣喜的看到,中国数百家半导体设备公司都在拼命努力,发展速度很快,成熟的有20多家企业,几乎涵盖了半导体十大类设备的所有门类。”中微半导体董事长尹志尧对媒体表示。

中微半导体成立于2004年,2007年首台刻蚀设备、薄膜设备研制成功并运往国内客户,到2024年公司累计已经超过5000个反应台在国内外130多条产线实现量产和大规模重复销售。近日,中微公司董事长尹志尧表示,当前中微自主化进展顺利,关键零组件“自主可控”比例已超过9成,预期在2024年第3季就能达到100%。他相信在5~10年,中国半导体设备技术可以赶上最先进水平。

经过20年的发展,中微公司已经成国内半导体设备的领军企业,从这家公司最近三年的营收和净利润都能看到中国半导体设备需求的迅猛增长。从2021年到2023年,中微公司的营收分别达到31.08亿,47.4亿和62.64亿元,年复合增长率突破32%;这三年间,净利润分别达到10.11亿,11.7亿和17.86亿元,2023年净利润同比增长52.67%。

营收结构方面,2023年中微公司刻蚀设备销售约47.03亿元,同比增长约49.43%;MOCVD设备销售约4.62亿元,同比下降约33.95%。同期,公司实现归母净利润17.86亿元,同比增长52.67%。中微公司认为,“半导体行业的未来,制造设备是关键”,没有能加工微米和纳米尺度的光刻机、等离子体刻蚀机和薄膜沉积等设备,就不可能制造出集成电路和微观器件。

今年第一季度,中微半导体营收达到16.05亿元,同比增长31.23%。扣非净利润2.63亿元,同比增长15.40%。其中,公司第一季度刻蚀设备实现收入 13.35 亿元,较上年同期增长约 64.05%,刻蚀设备占营业收入的比重由上年同期的 66.55%提升至本期的 83.20%。

近年来,芯片从二维向三维的结构变化带来了新的市场机遇。尹志尧认为,集成电路发展到当前阶段,光刻机的关键作用在减弱,而刻蚀、薄膜和其它设备的关键作用在增强。深层结构不是靠光刻,而是薄膜等其它设备的综合作战,这对国内企业来说是很大的机会。

中微未来设定了三大业务方向,一是集成电路设备,从刻蚀到薄膜再到检测等关键领域,更多地去做开发;二是泛半导体设备,公司将借助现有技术积累,扩展布局显示、微机电系统、功率器件、太阳能领域的关键设备;三是进军光学检测设备,中微公司通过投资布局了第四大设备市场——光学检测设备,近期将尽快开发出电子束检测设备,这也是除光刻机以外最大的短板。

华海清科:CMP设备领域国产化领跑者,Q2营收和净利润上涨

“华海清科最早是从CMP(化学机械抛光)起步,我们现在CMP已经进入了各个头部企业,实现了高比例的国产替代。在这一基础上,围绕着Chiplet和HBM(高带宽内存)开展了一系列设备布局,如减薄加抛光设备已经小批量发往用户,而且都是头部企业,效果非常好。特别是在有些TTV工艺上的均线指标已经超过国外竞争对手。” 华海清科董事、总经理张国铭对媒体表示。

华海清科是一家拥有核心自主知识产权的高端半导体设备供应商,公司在纳米级抛光、纳米精度膜厚在线检测、纳米颗粒超洁净清洗、大数据分析及智能化控制等关键技术层面取得了有效突破和系统布局,开发出了Universal系列CMP设备、Versatile系列减薄设备。

7月14日,华海清科发布预计预告,该公司预计2024年半年度实现营收为14.50亿元至15.20亿元,较上年同期相比增加2.16亿元至2.86亿元,同比增长17.46%;实现归母净利润为4.25亿元至4.45亿元,较上年同期相比增加5090.27万元至7090.27万元,同比增长13.61%至18.95%。

如何实现上半年业绩的增长?华海清科表示,CMP(化学机械抛光)等专用装备、晶圆再生与耗材服务销售规模较同期均有不同程度增长。

长川科技:净利润大涨10倍,多款新品设备实现突破

长川科技主要为集成电路封装测试企业、晶圆制造企业、芯片设计企业等提供测试设备,目前公司主要销售产品为测试机、分选机、自动化设备及AOI光学检测设备等。这家公司的主要客户包括长电科技、华天科技、通富微电、士兰微、华润微电子、日月光等多个企业。

7月15日,长川科技发布2024年上半年业绩预告,预计今年上半年实现归属母公司净利润2-2.30 亿元,同比增长877%-1023%。其中第二季度,长川科技实现归母净利润1.96亿到2.2亿,同比增长324.14%-359.53%。

得益于集成电路行业的整体温和复苏,以及细分市场客户需求的显著增长,长川科技在集成电路测试领域的产品线不断扩展,市场占有率稳步提升。这导致与去年同期相比,公司的营业收入实现了显著增长。比如测试机方面,长川公司投入数字测试机开发,D9000 系列新品可用于数字逻辑芯片、系统级SoC 及其射频类芯片的CP 和FT 测试;在分选机方面,长川自研的三温分选机,适用于GPU、服务器CPU、AI芯片等数据中心产品和车载、手机等消费级产品测试。

此外,长川科技对STI 完成收购之后,整合STI 在业界领先的高精度光学检测技术(AOI),为探针台等新产品在光学检测领域提供技术支持。STI与德州仪器、安靠、三星、日月光、美光、力成等多家国际IDM和封测厂商建立了长期稳定的合作关系,为公司进入国际知名半导体企业的供应体系提供了有力支持。

小结:

据海外媒体报道,美国考虑最快于今年8月下旬出台对华半导体限制新规,进一步限制中国取得AI芯片所需的HBM芯片和制造HBM芯片所需的半导体制造设备。海外对中国进口的半导体设备管控日趋收紧,这都倒逼中国半导体设备厂商对此类设备的研发和国产替代机会。谁能真正把握市场的机会,技术和产品力是最终的检验。

北方华创、中微公司、华海清科、长川科技等多家厂商都不懈努力,相信今年下半年还会有更多的国产半导体设备新品消息和市场情况,我们将持续跟进报道。